Articolo a cura di Gabriel Cattaneo

Introduzione

Tra le numerose rivoluzioni in ambito Fintech, è nato da poco tempo il Banking-as-a-Service (BaaS), che permette ad aziende non bancarie di erogare servizi finanziari utilizzando le licenze e l’infrastruttura di banche esistenti.

Il BaaS ha riscontrato un grande successo poiché riduce radicalmente i costi di sviluppo e accelera il go-to market. Ciononostante, esiste una lunga serie di problematiche legate alla regolamentazione e alla sicurezza dei dati, che di fatto hanno rallentato lo sviluppo del Banking-as-a-Service nei Paesi dove le normative sono più stringenti.

Il BaaS e le API

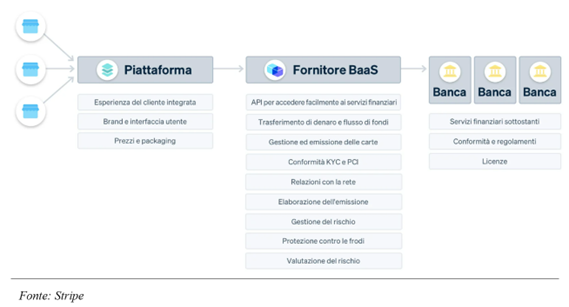

Il Banking-as-a-Serivce è un servizio che un fornitore BaaS, grazie alla relazione fra questo e una o più banche, offre a un’azienda o piattaforma. Questa può integrare nel proprio software alcuni servizi finanziari come conti correnti, emissione di carte e prestiti. La collaborazione tra banca, fornitore e piattaforma è resa possibile dall’utilizzo di API (Application Programming Interface), ovvero un insieme di procedure che permettono a più computer o software di comunicare. Le API consentono quindi alle aziende di operare come banche, senza però esserne una.

Il Banking-as-a-Service risulta fondamentale per le PMI, poiché riduce le barriere all’ingresso nel settore finanziario. In particolare, le PMI possono offrire servizi finanziari ai propri clienti senza dover ottenere una licenza bancaria o occuparsi delle complesse regolamentazioni del settore.

Il BaaS è apprezzato per i costi operativi ridotti e la rapidità con cui le aziende possono integrare i servizi desiderati, ma allo stesso tempo queste devono affrontare sfide come la dipendenza dalle banche partner e la sicurezza dei dati. Pertanto, il Banking-as-a-Service genera diverse opportunità di innovazione: le aziende possono infatti creare nuovi prodotti e servizi bancari altamente personalizzati. Tuttavia, le regolamentazioni in costante evoluzione rappresentano una minaccia in questo settore, specialmente se si considera che in alcuni Paesi le normative sono più severe rispetto ad altri. Questo è uno dei motivi per cui in Europa, e in particolare in Italia, il BaaS non si è evoluto come negli Stati Uniti.

Il potenziale del BaaS: l’esempio di Stripe

Per comprendere appieno le potenzialità del Banking-as-a-Service, è utile riportare un esempio concreto. In questo specifico caso, sarà fatto riferimento a Stripe, un’azienda statunitense attiva nel settore, la cui valutazione è pari a 70 miliardi di dollari. Stripe offre diversi servizi legati al BaaS, tra cui:

- Stripe Capital: consente alle aziende di ottenere finanziamenti in poco tempo, risultando essenziale per le piccole imprese che cercano di espandere il loro business.

- Stripe Issuing: permette alle aziende di creare ed emettere immediatamente carte, sia virtuali sia fisiche, personalizzate con il proprio marchio. Questo servizio concede alle imprese la possibilità di monitorare efficientemente le spese dei clienti.

- Stripe Treasury: consente alle imprese di offrire ai propri clienti conti protetti dall’assicurazione sui depositi della FDIC (Federal Deposit Insurance Corporation), i quali permettono di generare interessi e supportare trasferimenti bancari.

In aggiunta, al fine di rispettare correttamente le normative e rendere l’integrazione dei servizi più semplice, Stripe gestisce il processo di verifica dell’identità dei clienti (il cosiddetto KYC, Know Your Customer) e le trattative con le banche, collaborando con Goldman Sachs, Evolve Bank & Trust e Citibank.

I servizi innovativi offerti da Stripe hanno rivoluzionato il settore, permettendo a diverse aziende di crescere e affermarsi come player di rilievo nei propri mercati, dimostrando chiaramente l’importanza del Banking-as-a-Service.

Conclusioni

Il Banking-as-a-Service è un innovativo sistema di erogazione di servizi finanziari che permette alle aziende, anche le più piccole, di crescere rapidamente e adottare soluzioni specifiche altrimenti irraggiungibili. Nonostante ciò, in Europa sembra esserci una certa riluttanza nel concedere così ampio margine d’azione nel settore bancario. La domanda sorge spontanea: se fosse possibile implementare servizi come quelli offerti da Stripe, è certo che, in paesi come l’Italia, i costi sarebbero superiori ai benefici?